Fundusze mieszane (hybrydowe)

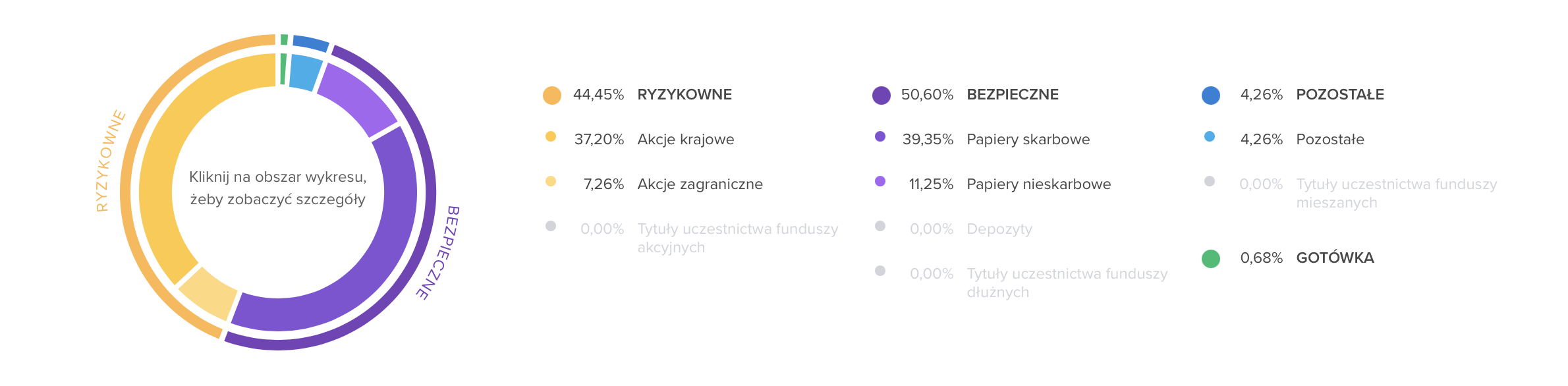

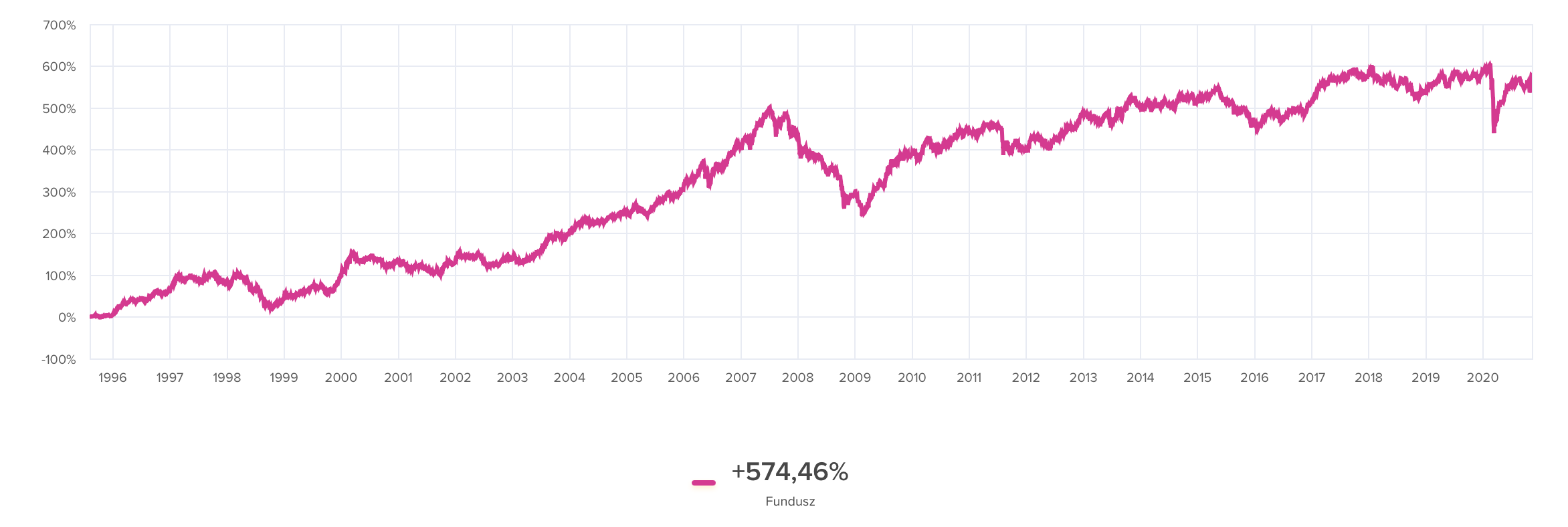

Poniżej znajduje się skład portfela przykładowego funduszu mieszanego – Generali Korona Zrównoważony. Klasa ryzyka tego funduszu została określona na 4 / 7 w skali SRRI (tzw. podwyższone ryzyko).

Fundusz mieszany (hybrydowy) to taki, który lokuje aktywa zarówno w instrumenty ryzykowne jak i bezpieczne. Do pierwszej grupy należą akcje spółek, a do drugiej na przykład obligacje, bony skarbowe, a także listy zastawne. Fundusze mieszane stanowią pośrednie rozwiązanie pomiędzy funduszami agresywnymi i bezpiecznymi.

Zgodnie z aktualną klasyfikacją stosowaną przez firmę Analizy Online, w segmencie funduszy mieszanych inwestujących w aktywa głównie z polskiego rynku wyróżniamy następujące rodzaje funduszy: zrównoważone, stabilnego wzrostu i aktywnej alokacji.

Takie kryterium podziału określa docelowy poziom zaangażowania w akcje i dłużne instrumenty finansowe. Zarządzający może dostosować portfel do aktualnej i oczekiwanej sytuacji rynkowej. Przewidując spadki na giełdzie dokona sprzedaży części akcyjnej funduszu, a wolne środki zainwestuje na rynku długu w oczekiwaniu na poprawę koniunktury. Jeżeli jego oczekiwania będą optymistyczne, wówczas zwiększy zaangażowanie w akcje.

Fundusze stabilnego wzrostu to takie, które lokują ok. 20-40% środków w akcje i odpowiednio 60-80% w obligacje lub inne papiery dłużne. Stopy zwrotu tego typu funduszy są zwykle niższe niż funduszy zrównoważonych, cechuje je jednak niższy poziom ryzyka.

Fundusze zrównoważone inwestują 40-60% środków w akcje, a pozostałą część portfela w papiery dłużne (głównie obligacje). Ich potencjalny zysk, ale także i ryzyko, zależą od udziału akcji w portfelu. W niektórych przypadkach może on sięgnąć poziomu 70% wartości portfela, jeżeli jest ustalony benchmark odwzorowujący portfel, w którym 60% stanowią akcje. Większy udział akcji w funduszach zrównoważonych implikuje wyższe ryzyko w stosunku do funduszy stabilnego wzrostu. Niekiedy jest ono niewiele niższe niż dla funduszy akcyjnych.

Fundusze aktywnej alokacji nie mają z góry określonego stosunku między udziałem akcji i obligacji. Może on się zmieniać w przedziale 0-100%. W przypadku wzrostów kursów akcji na giełdzie oraz przy dobrym zarządzaniu tego rodzaju fundusze mogą być bardziej rentowne niż zrównoważone. Natomiast podczas bessy notują mniejsze straty niż fundusze stabilnego wzrostu.

W segmencie zagranicznych funduszy mieszanych, tj. inwestujących znaczną część portfela w aktywa spoza polskiego rynku wyróżnia się następujące grupy funduszy: zrównoważone, zrównoważone w walucie obcej, stabilnego wzrostu, stabilnego wzrostu w walucie obcej, aktywnej alokacji, pozostałe i pozostałe w walucie obcej.

Charakter funduszy mieszanych

Fundusze mieszane cechują się umiarkowanym ryzykiem inwestycyjnym, a jego poziom jest zróżnicowany i zależy od danego funduszu. Niska korelacja pomiędzy notowaniami akcji i dłużnych papierów wartościowych pozwala na redukcję tego ryzyka. Wiele też zależy od jakości zarządzania.

W szczególności w funduszach zrównoważonych poziom ryzyka może być stosunkowo wysoki. Analizując wyniki osiągane przez różne fundusze tej samej klasy, widzimy znaczącą rozpiętość stóp zwrotu. O ile wyniki funduszy akcji zależą od rozwoju gospodarki oraz spółek giełdowych, o tyle fundusze mieszane są zorientowane oprócz akcji na instrumenty dłużne emitowane przez przedsiębiorstwa, banki, jednostki samorządu terytorialnego oraz Skarb Państwa.

Podczas hossy wzrost wyceny funduszy mieszanych jest wolniejszy w porównaniu z funduszami akcji. Za to podczas dekoniunktury na giełdzie posiadacze jednostek uczestnictwa takich funduszy tracą mniej niż ci, którzy wybrali fundusze akcji.

Analogiczna sytuacja ma miejsce, gdy porównamy fundusze stabilnego wzrostu ze zrównoważonymi. Te pierwsze będą wzrastać wolniej, gdy ceny akcji idą w górę, natomiast podczas bessy nie będą spadać tak szybko. A ponieważ zmienność wartości jednostki uczestnictwa wzrasta wraz z udziałem akcji w portfelu , to fundusze zrównoważone w porównaniu z funduszami stabilnego wzrostu przynoszą wyższe zyski podczas hossy na rynku akcji jak też bardziej dotkliwe straty podczas bessy.

Jest to efekt dywersyfikacji między różnymi klasami aktywów – akcjami i dłużnymi papierami wartościowymi. Te pierwsze stanowią o potencjale wzrostowym, natomiast drugie zapewniają stały dochód niezależnie od koniunktury na rynku akcji.

Na koniec pierwszego półrocza wartość aktywów funduszy mieszanych zarządzanych przez Towarzystwa Funduszy Inwestycyjnych wyniosła 30,6 mld zł i stanowiła 11,7% aktywów rynku funduszy inwestycyjnych w Polsce.

W okresie ostatnich 36 miesięcy biorąc pod uwagę ostatnią wycenę z końca lipca br. najwyższą stopę zwrotu na poziomie +33,5% wypracował fundusz zrównoważony inwestujący za granicą – Pioneer Zrównoważony Rynku Amerykańskiego (parasol Pioneer Walutowy FIO).

W kategorii krajowych funduszy zrównoważonych najlepszy okazał się Investor Zrównoważony (parasol Investor FIO) notując wzrost wartości jednostki uczestnictwa o +30,1%. Natomiast spośród krajowych funduszy stabilnego wzrostu najwyższą stopę zwrotu na poziomie +20,3%. osiągnął Investor Zabezpieczenia Emerytalnego (Investor FIO). W grupie pozostałych funduszy zagranicznych najwięcej zarobił (+16,6%) fundusz PKO Zabezpieczenia Emerytalnego 2060E (parasol PKO Zabezpieczenia Emerytalnego SFIO). Aviva Investors Aktywnej Alokacji (parasol Aviva Investors FIO) notujący wzrost +16,1% okazał się najzyskowniejszy wśród funduszy zagranicznych aktywnej alokacji.

Fundusze mieszane a dekoniunktura

W sytuacji, kiedy spadają notowania akcji na giełdzie, wzrasta wartość umorzeń jednostek uczestnictwa funduszy. Zwiększa się także zapotrzebowanie na gotówkę, którą fundusz jest zobowiązany wypłacić uczestnikom. W przypadku funduszy zawierających blisko 100% akcji muszą one dokonywać ich sprzedaży, gdyż zazwyczaj nie dysponują odpowiednią ilością wolnej gotówki. Aby fundusz nie utracił płynności realizując wypłaty, zarządzający sprzedaje akcje godząc się niejednokrotnie na niekorzystne ceny, gdyż nie ma do dyspozycji innych papierów, które mógłby w tym krytycznym okresie upłynniać po rozsądnej cenie. Duże zlecenia sprzedaży akcji powodują dalsze spadki ich notowań na giełdzie i w konsekwencji powiększanie strat.

W lepszej sytuacji jest zarządzający funduszem mieszanym, który ma do dyspozycji obligacje lub inne dłużne papiery wartościowe znajdujące się w portfelu funduszu. Posiada on więc większą swobodę wyboru instrumentów, które może sprzedać w krytycznym momencie. W związku z tym, może wstrzymać się ze sprzedażą akcji i zapobiec dużemu spadkowi wyceny aktywów funduszu zbywając dłużne papiery wartościowe. Dzięki temu nie będzie pod presją pozbywania się akcji podczas korekty, kiedy są przecenione.

Fundusze dla umiarkowanie ostrożnych

Fundusze mieszane pozwalają zarobić więcej niż fundusze dłużnych papierów wartościowych, lecz mniej niż inwestujące w akcje. Stanowią więc kompromisowe rozwiązanie na każdą sytuację na rynku finansowym. Dla jakiej grupy inwestorów są one najbardziej odpowiednie? Z tym pytaniem zwróciłem się do firmy Analizy Online, będącej wyspecjalizowanym, niezależnym ośrodkiem analitycznym, który na bieżąco monitoruje i szczegółowo analizuje sytuację na rynku funduszy inwestycyjnych.

– Fundusze mieszane stabilnego wzrostu i zrównoważone dedykowane są inwestorom, którzy są skłonni podjąć większe ryzyko niż to typowe dla rynku długu, jednak nie akceptują w pełni zmienności rynku akcji. Mogą one trafiać w potrzeby tych, którzy oszczędzają np. na emeryturę. Z kolei fundusze mieszane aktywnej alokacji mogą być dobrym pomysłem dla tych, którzy wolą powierzyć decyzje o zmianach alokacji pomiędzy obligacje i akcje zawodowym zarządzającym. Produkty te cechuje bowiem możliwość elastycznej zmiany struktury portfela, przy czym obydwie klasy aktywów mogą stanowić wymiennie nawet ponad 80% wartości aktywów. Takie możliwości pozwalają np. zbudować portfel optymalny dla danej fazy cyklu koniunkturalnego – mówi Paweł Gruber, analityk firmy Analizy Online.

Fundusze mieszane nadają się w szczególności dla średnio- i długoterminowych inwestycji. Przy czym wskazane jest, aby horyzont inwestycyjny nie był krótszy niż dwa lata. Są one odpowiednie na gromadzenie środków na określone wydatki w przyszłości lub oszczędzanie na emeryturę, gdyż w dłuższym horyzoncie czasowym tego rodzaju inwestycje dają zadowalające wyniki, a jednocześnie zapewniają spokojny sen. I dlatego pewna ilość jednostek uczestnictwa funduszy mieszanych powinna stanowić składnik racjonalnie zdywersyfikowanego portfela inwestycyjnego.

Test adekwatności produktowej FIO

Pod linkiem znajduje się test adekwatności produktowej dla otwartych funduszy inwestycyjnych (pieniężne, dłużne, obligacje, zrównoważone, akcyjne etc.). Pod linkiem można znaleźć również przykładowo wypełniony test z odpowiedziami.